全球碳纤维毡市场竞争格局:中日美企业技术对比

全球碳纤维毡市场的竞争格局呈现出中日美三足鼎立的态势,三国企业在技术研发、产品性能、应用领域和市场份额上各有优劣。以下从技术路线、核心优势、市场定位及未来趋势等方面进行对比分析:

一、日本企业:技术引领,高端垄断

代表企业:东丽(Toray)、三菱化学(Mitsubishi Chemical)、帝人(Teijin)

技术特点:

原丝技术领先:日本企业在碳纤维原丝(PAN基为主)制备技术上占据绝对优势,纯度、稳定性、一致性全球领先。

高模高强产品:东丽的T1100G(拉伸强度7.0 GPa)、M40X(高模量)等产品垄断航空航天等高端市场。

工艺精细化:在预浸料、编织工艺(如三维立体编织)和表面处理技术上积累深厚,适配复杂应用场景(如火箭发动机壳体)。

市场定位:

主攻航空航天、高端工业(风力发电叶片、压力容器)等附加值高的领域,全球市场份额占比超50%(高端市场占比超70%)。

与波音、空客等巨头长期合作,形成技术壁垒和供应链绑定。

二、美国企业:应用驱动,军民融合

代表企业:赫氏(Hexcel)、西格里(SGL Carbon,美资控股)、陶氏化学(DowAksa)

技术特点:

军民两用技术融合:依托NASA和美国国防部的研发支持,在耐高温、抗烧蚀碳纤维(如用于航天器热防护系统)领域领先。

复合材料整合能力:擅长碳纤维与其他材料(树脂、陶瓷)的复合应用,如Hexcel的HiTape®预浸料技术。

快速成型工艺:推动自动化铺丝(AFP)、增材制造(3D打印碳纤维)等新工艺,降低生产成本。

市场定位:

聚焦国防军工、航空航天(占美国市场60%以上)和汽车轻量化(如特斯拉电池盒体)。

通过政策保护(如ITAR出口管制)巩固国内市场,同时向欧洲、亚洲出口高端产品。

三、中国企业:产能扩张,中低端突围

代表企业:中复神鹰、光威复材、吉林化纤、恒神股份

技术特点:

国产原丝突破:T700级碳纤维实现规模化生产(中复神鹰SYT55),T800级进入小批量试产,但稳定性与日本仍有差距。

成本控制优势:采用“湿法纺丝”等低成本工艺,单线产能达5000吨/年(日本企业通常为2000吨/年),价格比日美低20%-30%。

应用场景创新:在光伏热场材料(单晶硅炉毡)、锂电池电极毡等新兴领域快速渗透,定制化能力较强。

市场定位:

主导中低端市场(体育用品、建筑补强等),全球产能占比超40%(2023年),但高端市场依赖进口。

政策驱动明显:受益于“十四五”新材料产业规划,国产替代加速(如风电叶片用碳纤维国产化率从2019年10%提升至2023年35%)。

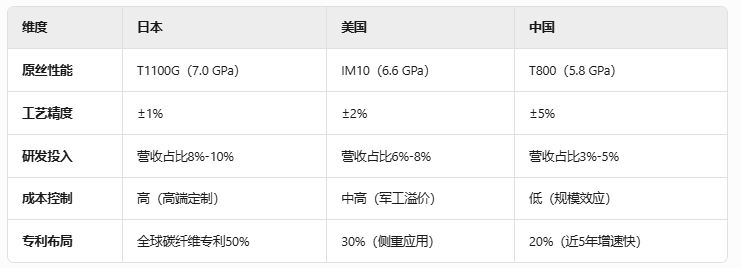

四、三国技术对比表

五、未来趋势

技术博弈:

日本:开发M40X级高模量纤维,瞄准氢能储罐和太空太阳能电站。

美国:推动“回收碳纤维”技术(如Hexcel与Veolia合作),应对欧盟碳关税。

中国:突破干喷湿纺工艺(中复神鹰西宁基地),攻关T1100级原丝。

市场分化:

高端市场(航空航天、超跑)仍由日美主导,但中国通过收购(如2016年康得新收购德国SGL子公司)局部渗透。

中低端市场(新能源、3C电子)中国企业依托产能和灵活性抢占份额,可能引发全球价格战。

政策变量:

美国对华碳纤维禁运(≤T800级)倒逼国产替代,但设备(氧化炉、碳化炉)仍依赖进口(德国艾森曼、日本东邦)。

日本强在“技术高度”,美国强在“应用深度”,中国强在“产能广度”。未来5-10年,中国企业若能在高端原丝制备和复合材料设计上突破,可能重塑全球“碳纤维版图”。

如果您有任何疑问或建议,欢迎致电或留言咨询

留言咨询

留言咨询